来源:华夏基金

继10月开门红落空之后,近来市场的走势似乎有些不尽如人意。

望眼欲穿的赚钱效应迟迟没有出现,大盘反而接连下挫,上证指数失守3100点,深证成指跌破10000点,创业板指更是再度回到2000点下方,一度创下逾三年新低。投资者的失望程度可想而知,场内情绪也日益低迷。

今天这篇文章,我们坦诚地聊聊当下市场的纠结与矛盾。

01 现实的割裂

接踵而至的政策与日益消磨的信心

8月以来,关于资本市场的政策利好层出不穷——

从印花税下调到降低融资保证金比例;从减缓IPO、再融资到规范量化交易;从规范大股东减持到加强融券业务逆周期调节;从金融稳定法列入立法规划到汇金出手增持。

政策对于市场的急切诉求“有求必应”,对于A股的生态不断优化,本轮的确是史上少有的,政策给出清晰信号的情形。

尽管如此,市场却并没有出现预想中的走势,这是我们不得不面对的割裂的现实。

在信心日益消磨后,难免会出现悲观的声音:

如果这么多的利好都没有即刻托起股市,往后又该何去何从?

但市场的运行机制有些类似于人体的感知外界的方式,我们的手可能已经触及了暖流,仍然需要通过神经元传递到大脑,再经过处理和解读,才会有升腾的暖意。

因此,从政策落地到市场给出回应,这中间向来存在时滞。

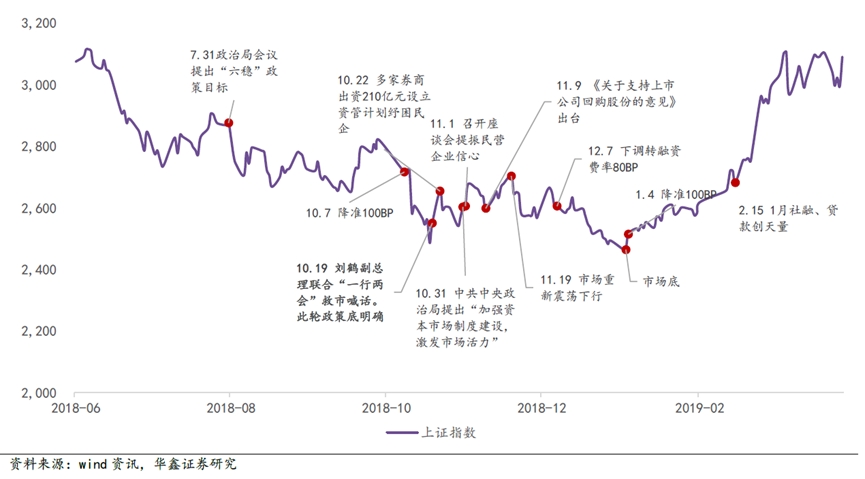

2018年,我国GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。

彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。在如此多的担忧之下,市场情绪的逆转自然难以一蹴而就。

2018年10月19日,副总理联合“一行两会”喊话救市,股、债、楼市维稳措施集体落地,标志着“政策底”确立,沪指开始了跌跌撞撞的回暖,从2449点回升到2600点一线。

2018年11月1日,民营企业家座谈会提振市场信心;随后的11月9日,三部委发文支持上市公司回购、增持。伴随着政策的不断加码,沪指在却在11月下旬重回下行,从2703点重新回落到2600点下方。

2018年12月1日,中美元首在G20峰会达成共识停止加征新关税,标志着重要的压制解除。但短暂的大涨后,熊市的惯性阻挠了投资者的信心归位,沪指意外再下台阶,跌落至令人绝望的2440点。(来源:Wind、华鑫证券)

然而,就在所有人信心尽失之际,行情却在绝望中诞生。彼时“万念俱灰”的投资者自然无法意识到,从政策底到市场底只需要再熬2个半月,2019年1月4日沪指的探底回升竟是最后一跌。

1月PMI指数见底回升,叠加人民银行再度降准100bp,市场底部自此与经济底同步确立,开启了此后三年的慢牛行情,一切皆是始料未及。

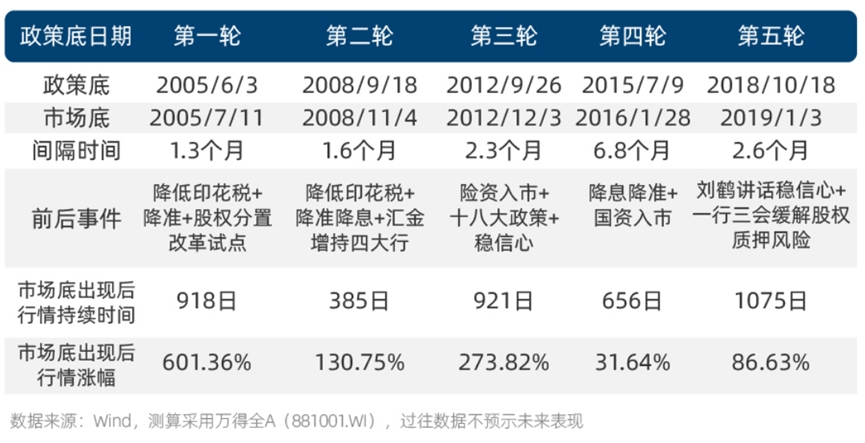

小编还是那句话,作为投资者,我们切记不要低估政策对于资本市场呵护的能力和决心。从2005年以来的五次底部周期转换看,从政策底到市场底的间隔时间多为1-2个月。据此推算,我们大概率已经行进到了最寒冷的黎明破晓前。

02 认知的矛盾

人类思维的线性与现实运行的非线性

牛顿第一定律说,任何物体都保持静止或匀速直线运动状态,直到其他物体的作用迫使它改变这种状态为止。这又被称为“惯性定律”。

这不仅是物理世界原本的模样,这样的“惯性”更是被充分融入了人类的思维,让我们习惯性地线性外推。我们总是倾向于认为,过去这样运行的事物,似乎就应该在未来持续这样运行下去。

我们习惯了对于回报“线性外推”——但是,资产带来的回报其实是非线性的。

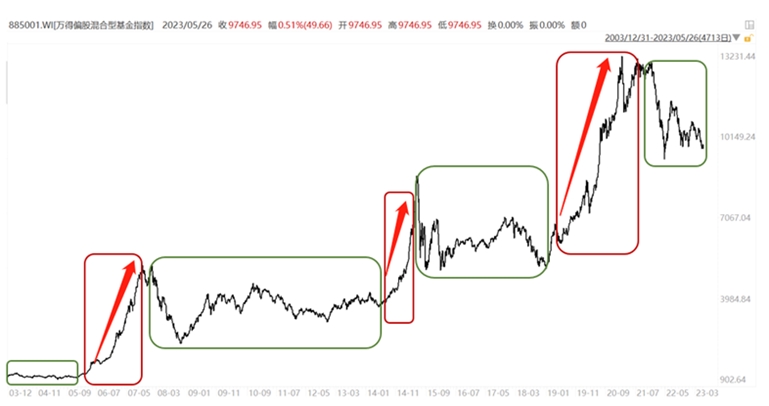

2004年至今,万得偏股混合型基金指数累计上涨791%,年化收益率高达12.1%,相较市场整体实现了显著的超额收益。(来源Wind)

但当我们打开走势图会发现,可以称之为单边上涨的行情仅有三轮,分别是2005年12月-2007年10月、2014年5月-2015年5月、2019年1月-2021年1月,合计仅占到这近20年的25%,再度验证了投资中的“二八法则”。

图:万得偏股混合型基金指数走势图

(数据来源:Wind)

那么,剔除这25%的上涨时间之外,偏股混合型基金指数又在做什么呢?是震荡。有时是下跌回调,有时是来回拉锯震荡。

很多时候投资者的目光总聚焦在大涨的右侧,却忽略了左侧的布局、坚守才是因和源。

我们需要知道的是,即便个股和基金都难以跳出市场本身的波动,但是优秀的资产总是能够在下行过程中积蓄力量,并且在下一次上行过程中率先起跳并且跳的更高。

我们需要知道的是,正是由于非线性‘’的存在,基金往往能够在20%的有效上涨时间赚回大部分的钱。这样一击即中的机会,值得蛰伏等待。

阶段性的耕耘不见收获的确令人沮丧,但就像用锤子敲打蕴藏宝藏的石头,离开了前99次看似毫无回报的努力作为铺垫,也不会在第100次敲打后终于见到石头裂开,收获无价之宝。

我们习惯了对于市场趋势“线性外推”——但是,资产价格总会“均值回归”。

投资者总是在市场过热的时候过于乐观,觉得上升的趋势一定会持续,不惜高位重仓买进;又在市场冰点的时候极度悲观,认为接下来深不见底,不惜在黎明前割肉。

因此也不难理解,市场总是在高位巨量滞涨后见顶,又在磨底期冷清缩量后暴力反弹。投资者的“惯性思维”的确需要市场真正走出趋势后才能被打破,所以成功的投资总是反人性的。

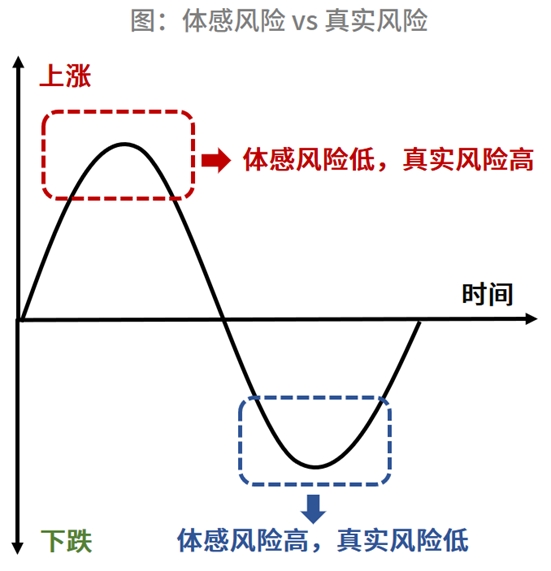

事实上,当市场位于底部区间的时候,空气中都会弥漫着悲观,绝望论调不绝于耳,投资者的体感风险很高,心理压力也很大。但事实上,这一位置的真实风险往往较低。

最悲观的时候正是买进的最佳时机,最乐观的时刻正是卖出的最佳时机,这句话的意义往往只有在刚错过的时候能够理解得最清晰,却又时常在下一次极端的市场环境中被抛诸脑后。

在新一轮的牛市中能赚多少钱,在很大程度上取决于在熊市中到底收集了多少廉价的优质筹码。市场底部区域,优秀的投资者早已为新一轮财富再分配的机会做好了准备。

否则,或许只能等到所有人都大喊“牛真的来了”的时候,再来追高了。

我们也时常对于经济的运行“线性外推”——但是,周期永远胜在最后,经济周期总会触底回升。

回顾历史,在过去每一次盈利下行周期、在每一次底部区域,市场都会产生出这样那样的、在当时感觉完全无法解决的中长期悲观问题。

但历史一次次向我们证明,很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中受到“线性外推”的扭曲进而被严重放大,一旦短期盈利上行市场回暖,“惯性思维”也会随之瓦解,这些中长期悲观逻辑大概率就都不复存在了。

因为,无论是市场的情绪,还是政策、经济、社会,乃至世界的格局,从来都不是线性,而是像钟摆一样周而复始。

冬去则春回,月落则日出。尽管或早或晚、节奏不一,但否极终会泰来。

有一段曾被广泛引用的话,小编想用它作为结尾:

“如果说投资是一场长期的修行,注定不能一帆风顺平坦无恙地到达终点。那么,你需要做的可能是越过低谷、跨过高山、披荆斩棘经历重重考验,才能成为那个到达终点的英雄。”