面对下跌行情,前三个季度一些业绩优异的基金也未能顶住回调的压力。一个月前还有多只年内业绩翻倍的基金,但目前却无一例外全部回落至100%收益之下。

进入四季度之后,市场的波动还在加剧,投资难度还在不断上升,从年内基金的收益表现就能看出。东方财富Choice数据显示,截至10月15日,股票型和偏股混合型基金平均净值跌幅均超过2%,最高净值跌幅均超过20%。面对这样的下跌行情,前三个季度一些业绩优异的基金也未能顶住回调的压力。一个月前还有多只年内业绩翻倍的基金,但目前却无一例外全部回落至100%收益之下。

消失的“翻倍基”

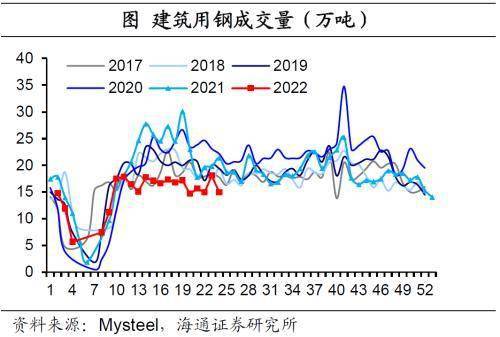

相比之前的行业轮动,四季度的行情更具震荡走势。截至10月18日,近一个月来,今年前期涨势较猛的周期板块均遭遇了不小调整,钢铁板块下跌16.28%,化工板块下跌11.38%,有色金属下跌6.79%。农林牧渔、电气设备、食品饮料近一个月涨幅分别为6.59%、5.92%和5.62%。

相关重仓基金近一个月的净值也遭遇了较大调整。据《国际金融报》记者统计,截至10月15日,有2只股票型基金净值跌幅超过20%,48只净值跌幅超过10%;有16只偏股混合型基金净值跌幅超过20%,有168只净值跌幅超过10%。

值得一提的是,市场持续波动下,前期收益翻倍的基金也难以顶住回调的压力。据记者统计,截至9月15日,前海开源公用事业、信诚新兴产业、长城行业轮动、国投瑞银新能源、国投瑞银先进制造、国投瑞银进宝年内净值涨幅均超过了100%。但截至10月15日,前述这些“翻倍基”最新净值涨幅均回落至100%以下。

建泓时代投资总监赵媛媛在接受《国际金融报》记者采访时表示,在目前资源品涨价导致通胀,下游制造业、地产不景气但依然难以迎来显著货币宽松的市场环境下,市场难有整体性机会。

“我们认为四季度整体市场的投资机会不多,投资难度也在加大。”私募排排网基金经理胡泊也告诉记者,今年四季度因为疫情修复之后的经济不均衡以及能耗双控、碳中和之下上游资源品的供需错配,尤其是限电对整体制造业的伤害比较大,所以对股市也造成了一定程度上的利空。短期来看,投资的难度在不断加大,尤其是以制造业为主,之前表现比较良好的中证500指数也经历了一轮快速回调。

圆融投资股票部总经理王将表示,从国内外宏观环境来说,出现系统性风险的几率是比较小的,但高景气行业的股价所反映的景气周期位置普遍偏高,赔率一般;而今年跌幅较大的行业,虽然有业绩企稳迹象,但绝大部分还没有看到拐点,在股价修复之后,走出趋势性上涨比较难。整体而言,四季度的投资难度比较大。

如何应对调整

面对四季度市场的调整压力,市场人士又是如何看待的呢?

赵媛媛认为,精选个股、精准择时才能在四季度取得显著绝对收益。在今年快速轮动的市场环境中自上而下做好行业轮动,根据利率和国内外央行货币节奏,适时在消费、成长、周期中切换,比持股不变的策略更能对抗净值波动并为投资者创造稳定收益。由于名义利率在通胀推升下压低了市场风险偏好,建议投资者更应该在大金融大消费或其他低估行业中寻找机会。

胡泊认为,风格快速轮动是跟当前的宏观经济密切相关的,在这样的情况下,其实是比较难以控制回撤,“我们觉得更多要理性面对回撤,然后从更长的时间周期跨度,通过长时间的价值投资来熨平整体的波动。刻意通过交易的层面来控制回撤其实是很难做到的,因为择时本身就是一件很难的事情”。

至于近期消费板块的波动加大,胡泊认为,上涨主要还是资金从获利颇丰的顺周期板块向调整充分和估值合理的消费板块流动导致,这种资金流动更多体现的是一种防守的心态,而非消费板块的业绩实现了反转,“消费板块目前重启大涨行情仍需时间”。

对于白酒板块在今日(10月18日)的显著调整,赵媛媛表示,这更多受“共同富裕”下税制改革的负面影响。建议投资者逢低买入被低估的二线白酒及其他三季报表现不错或行业景气出现拐点的大消费分支如航空、农产品/养殖、汽车配件、游戏等。

王将认为,在当前背景下,不建议在估值较高位置买入,宜等待市场情绪波动造成股价错杀的时候布局。消费行业中,医疗服务存在一定的政策不确定性,白酒则是景气度未超预期、存在一定的分歧和估值压力。整体而言,消费年内的下跌消化了过去的高估值,但大部分消费子行业的景气度上行还未开启,出现趋势性上涨的几率不大。